Listas

6 opções de empréstimo para comprar carro

Descubra qual a melhor opção de empréstimo para comprar carro dentras as existentes no mercado, levando em conta o seu orçamento.

Anúncios

Existem diversas opções de empréstimo para comprar carro. Entretanto, qual é a melhor para você? Qual delas se encaixa em seu orçamento e no que você está procurando em termos de taxas, prazos e parcelas?

Não só esses fatores, mas qual a melhor forma: empréstimo com garantia, consórcio, financiamento, leasing de veículos, crédito consignado ou empréstimo online?

Segundo estudo realizado pelo Serasa Experian, o empréstimo destinado para compra de carro é uma das principais dívidas contraídas pelos brasileiros, estando apenas atrás do cartão de crédito e de carnês Assim, é fundamental que você esteja ciente do seu orçamento e qual o percentual da sua renda mensal pode ser comprometido com um empréstimo. Ademais, inclua em seu planejamento financeiro a contratação desse empréstimo, além de todas as informações pertinentes a ele.

Vale a pena contratar um empréstimo para comprar carro?

Será que vale a pena contratar um empréstimo para compra de um veículo? Essa é uma pergunta recorrente quando o assunto é adquirir um carro.

Para quem não tem o valor total para comprar à vista, ou seja, só possui um valor de entrada (às vezes nem isso), o empréstimo surge como uma ótima alternativa para adquirir esse bem. Contudo, é importante verificar as taxas de juros e as condições de pagamento na hora de realizar a negociação.

Independente da modalidade escolhida para contratar o crédito, saiba que você estará comprometendo uma parte da sua renda para o pagamento do mesmo. Sendo assim, é preciso analisar com cuidado qual a melhor opção e garantir que a parcela cabe no seu planejamento financeiro. Assim, você não corre o risco de ficar inadimplente e não conseguir honrar o seu compromisso financeiro.

A verdade é que “valer a pena” é algo muito pessoal. Você precisa utilizar o carro no seu dia a dia? Gosta de viajar ou precisa viajar muito? Conseguirá cumprir com o pagamento da dívida? Pretende continuar com o carro muito tempo? Ele é uma prioridade para você?

A partir do momento que você se faz essas perguntas e chega a conclusão de que irá comprar um carro, é hora de elaborar um planejamento financeiro para tal. Ou seja, mesmo que você queira ou precise muito de um meio de transporte, é necessário garantir que seu orçamento está preparado para isso. Caso contrário, não valerá a pena, pois você acabará na zona de superendividamento.

Assim, se você decidiu que irá seguir em frente com a compra e realizar um empréstimo, é hora de entender o que você precisa avaliar nessa contratação.

Você será redirecionado a outro site

O que você precisar avaliar em um empréstimo para comprar carro?

Conforme mencionamos, o compromisso financeiro de empréstimo independente da modalidade. Você precisará pagar parcelas mensais e esse planejamento precisa ser feito com muita cuidado.

Lembre-se de que uma dívida não deve comprometer mais do que 30% da sua renda mensal. E, caso você já tenha um financiamento imobiliário, por exemplo, leve isso em conta na hora de contrair um novo empréstimo. Por isso, analise sua realidade financeiro, otimize seus recursos e corte gastos, assim, a parcela não irá impactar tanto no seu orçamento.

Assim, tento isso em mente, você precisa verificar algumas questões na hora da contratação, tais como: taxa de juros, custo efetivo total (CET) e reputação da empresa. A seguir, iremos discorrer mais sobre eles. Siga adiante!

Taxa de juros

Primeiramente, antes de contratar o empréstimo você precisa realizar simulações com diferentes instituições e agentes financeiros. Isso porque você precisará comparar as taxas de juros oferecidas por cada uma delas. Afinal, o melhor cenário é uma taxa de juros baixa, com um valor de parcela que caiba no seu bolso e um bom prazo de pagamento.

Entretanto, a taxa de juros varia não só de acordo com prazos e instituições financeiras diferentes, mas também de acordo com a modalidade de empréstimo escolhida. Empréstimo com garantia e empréstimo consignado, por exemplo, oferecem taxas de juros mais competitivas.

Enquanto o empréstimo sem garantia pode ter uma taxa de juros mais pesada para o seu orçamento. Em contrapartida, você pode conseguir condições de pagamento melhores, dependendo do seu relacionamento com o banco. Por isso, é preciso analisar com cautela.

Custo Efetivo Total do empréstimo para comprar carro

Outro ponto que precisa ser levado em consideração é o custo efetivo total (CET). Ou seja, não basta analisar apenas a taxa de juros. Esse custo refere-se a soma de todas as taxas, encargos, juros e despesas relativas aos empréstimo.

Segundo as diretrizes do Banco Central, a instituição financeira precisa fornecer todas essas informações aos consumidores antes mesmo da contratação do empréstimo. Assim, faça o cálculo desse custo antes de tomar qualquer decisão.

Reputação da empresa

Você, com certeza, já ouviu a frase “era bom demais para ser verdade”, não é mesmo? Repare que encontrar ofertas de empréstimos não é difícil hoje em dia.

Algumas são muito tentadoras, oferecendo taxa de juros abaixo das praticadas no mercado, com um longo prazo de parcelamento e nem mesmo solicite uma análise de crédito!

Entretanto, quando você se deparar com um tipo de oferta que parece boa demais para ser verdade, fique atento. Você pode estar caindo em uma armadilha. Ou seja, um tentativa de fraude.

As leis que regem o setor de finanças são bastante claras e existem órgãos que regulam as transações financeiras. Portanto, não é permitido uma grande alteração nas condições e taxas de juros oferecidas.

Assim, fique atento!

Uma forma de garantir que você não está sendo atraído para uma armadilha é verificar a reputação da empresa. Para isso, pesquise o CNPJ da mesma junto à Receita Federal e verifique seu status. A empresa precisa estar ativa, por exemplo.

Ademais, recomendamos que você consulte a reputação da empresa em sites como o Reclame Aqui e redes sociais. Procure saber quais são as reclamações mais recorrentes e como elas foram solucionadas pela empresa.

Pesquisar por mais informações sobre a empresa é uma forma mais segura de contratar um empréstimo. Assim, você percebe se o negócio é realmente legítimo e se a instituição oferece um bom atendimento e suporte ao cliente.

Quais os tipos de empréstimos para comprar carro?

Conforme mencionamos, existem alguns tipos de empréstimos para comprar um carro. A seguir, iremos te apresentar quais são as modalidades disponíveis no mercado paras que você analise qual a melhor opção para o seu perfil e orçamento. Acompanhe!

Empréstimo com garantia

O empréstimo com garantia, como você pode imaginar, exige que você disponibilize um bem como garantia. Nesse caso, pode ser um imóvel ou veículo (caso você já possua um). Assim, como a instituição pode tomar esse bem em caso de inadimplência, a taxa de juros costuma ser mais baixa e com um prazo de pagamento maior.

Ademais, destacamos que o bem precisa estar registrado no nome daquele que irá solicitar o empréstimo.

Consórcio

O consórcio é uma boa opção para quem não está com pressa e não deseja deseja contratar um financiamento ou não tem um bem para dar como garantia, muito menos o valor para a compra à vista.

Nessa modalidade, um grupo de interessados em um tipo específico de veículo (uma categoria) com o mesmo valor e mesmo número de parcelas se reúne para a compra do mesmo. Cada um assina um contrato e compromete-se a pagar um valor mensal previamente estipulado. A cada mês um sorteio é realizado ou alguém oferece um lance. E assim, a cada mês, alguém é contemplado com o veículo.

Financiamento

O financiamento ainda é a modalidade mais procurada e contratada. Ela é bem semelhante a um crediário. Ou seja, é preciso informar a finalidade do empréstimo (a compra de um carro) e então, o valor é liberado após uma análise de crédito, dentre outros requisitos estipulados por cada instituição financeira.

Como o risco de inadimplência com o financiamento é maior do que um empréstimo com garantia, por exemplo, as taxas de juros costumam ser mais altas. Elas variam de acordo com sua comprovação de renda, histórico de pagamento, relacionamento com a instituição escolhida, score de crédito, dentre outros fatores. Assim, é importante realizar algumas simulações com diferentes empresas.

Leasing de veículos

O leasing funciona como um aluguel de carro e o consumidor paga um valor mensal para utilizá-lo. O contrato tem vigência por um determinado tempo. E, ao final, é possível comprar o bem à vista ou por meio de um financiamento, ou optar até mesmo por não comprá-lo.

Crédito Consignado

O crédito consignado também é uma modalidade de empréstimo. Ela é exclusiva para quem recebe benefício pelo INSS, como funcionários públicos.

Como o benefício funciona como uma garantia, a taxa de juros é bem mais atrativa, girando em torno de 20% e 35% ao ano. Entretanto, o valor emprestado só pode comprometer um certo percentual do seu benefício. Portanto, o valor pode não ser o suficiente para comprar um carro, a menos que você possua já um valor para dar como entrada.

Mas, é importante destacar que se trata de uma linha de crédito mais barata. Assim, vale a pena analisar o seu planejamento financeiro e de repente, economizar o valor da entrada e então, contratar um crédito consignado para parcelar o valor restante.

Ademais, o crédito consignado não possui taxas extras, como é o caso do financiamento, que possui outras tarifas que aumentam o CET de forma considerável.

Empréstimo online para comprar carro

Por fim, com a chegada das fintechs, o empréstimo online surgiu como uma alternativa no mercado de crédito. Normalmente, esse tipo de empréstimo é menos burocratizado, transparente e com custos operacionais inferiores aos das instituições tradicionais, possibilitando melhores condições de pagamento bem como melhores taxas de juros.

Primeiramente, você precisa verificar se a empresa tem a permissão do Banco Central para conceder o empréstimo. Em seguida, verifique se oferece um processo rápido, seguro e desburocratizado. Depois, compare as empresas que oferecem essa modalidade para escolher a melhor opção para você.

Ademais, é importante ressaltar que cada fintech oferece diferentes montantes, tendo um mínimo e um máximo de valor a ser emprestado. Além disso, elas também realizam análise de crédito, mesmo sendo desburocratizadas.

9 fintechs que oferecem empréstimo para comprar carro

Agora, para entender qual a melhor fintech para você contratar um empréstimo online, conheça as mais famosas e com as melhores reputações no mercado. Siga adiante!

Nubank

O banco roxinho tem o objetivo de liberar o maior número de empréstimos possível para a maioria dos clientes. Entretanto, a modalidade de empréstimo pessoal pode não comportar todo o valor do carro que você deseja. Assim, talvez você precise economizar o valor da entrada.

As taxas de juros do Nubank para empréstimo pessoal gira em torno de 2,1% a 5% ao mês. E o prazo de pagamento costuma ser de 24 meses.

Rebel

A Rebel atua como correspondente bancário e foi a primeira a utilizar a tecnologia blockchain. Os valores que a empresa costuma emprestar giram em torno de R$1.000,00 reais a R$25.000,00 reais, com taxas de juros em torno de 2% ao mês a 8% ao mês. Assim, pode ser uma boa opção optar por um carro usado ou semi-novo.

Just

A Just fornece um processo mais desburocratizado e bem transparente. As taxas de juros variam entre 2,55% a 7,99% ao mês. Além disso, o prazo de pagamento pode variar entre 6 a 24 meses.

Geru

A Geru surgiu em 2015 e sempre procura fornecer as melhores taxas de empréstimo online. Pelo site, você pode inserir a finalidade do empréstimo, o valor desejado e o prazo para quitar o empréstimo para uma análise. As taxas de juro giram em torno de 2% ao mês a 8,2% ao mês.

Lendico

A Lendico tem um processo bastante seguro e já emprestou mais de R$ 360 milhões de reais.

A empresa oferece de R$2.500,00 reais a R$50 mil reais, com taxas que variam entre 2,84% ao mês com o prazo de até 36 meses para pagamento.

Moneyman

A empresa Moneyman foca em empréstimos com valores menores, mas concede crédito para negativados, com o limite máximo de R$2.000 mil reais. Assim, vale a pena economizar um valor para comprar um carro e parcelas o restante ou optar por um usado.

As taxas de juros são em torno de 15,7% ao mês e você pode parcelar em até 12 vezes.

Simplic

A Simplic surgiu em 2014 e já emprestou mais de R$45 bilhões de reais em empréstimo pessoal. Ademais, a empresa concede crédito para negativados. Os valores, contudo, são inferiores, sendo o máximo de R$3.500 mil reais e o prazo de pagamento vai até 12 meses.

As taxas de juros variam entre 15,8% a 17,9% ao mês.

Creditas

A Creditas fornece empréstimos com garantia e crédito consignado. Ademais, a empresa fornece taxas atrativas, que gira em torno de 11,2% a 21,6% ao ano.

BxBlue

A BxBlue fornece empréstimos consignados destinados para pensionistas do INSS e servidores públicos. Ou seja, se você não se está enquadrado nessa categoria, infelizmente, não poderá solicitar um empréstimo com essa empresa.

As taxas de juros começam em 1,49% ao mês.

Por que optar por um empréstimo online com uma fintech?

Como você pode perceber, as taxas de juros de instituições tradicionais costumam fornecer taxas de juros maiores e condições de pagamentos mais limitadas.

Em contrapartida, as fintechs tem apostado firmemente no mercado de empréstimo, oferecendo taxas de juros inferiores e condições de pagamento bastante atrativas.

Para escolher, você precisa levar em conta a sua capacidade financeira, além de analisar as condições oferecidas por aquelas em que seu perfil por aprovado.

Além disso, o processo é bastante transparente, seguro, rápido e desburocratizado. Por isso, vale a pena conferir as fintechs que oferecem empréstimo online.

Separamos fintechs que fornecem valores menores que, com certeza, não são o suficiente para comprar um carro. Entretanto, caso você já tenha boa parte do valor, por exemplo, pode ser uma boa opção ao invés de um financiamento, por exemplo.

E, enquanto você faz isso, conheça 7 modelos de carro seguros e baratos que valem a pena para você clicando no botão abaixo.

Em Alta

Carteira Digital de Trânsito: como baixar e usar o app?

Veja como baixar o app do seu documento de veículo digital, o CDT, conferindo multas online e mais facilidades!

Continue lendo

8 formas de ganhar dinheiro com seu carro além do transporte por app

Senhor Carros | Os melhores artigos sobre carros da internet! 8 formas de ganhar dinheiro com seu carro além do transporte por app

Continue lendo

8 dicas para economizar em leilões de carros e evitar golpes

Conhecer como leilão funciona é importante para não cair em golpes. Veja dicas para economizar em leilões de carros e compre de forma segura!

Continue lendoVocê também pode gostar

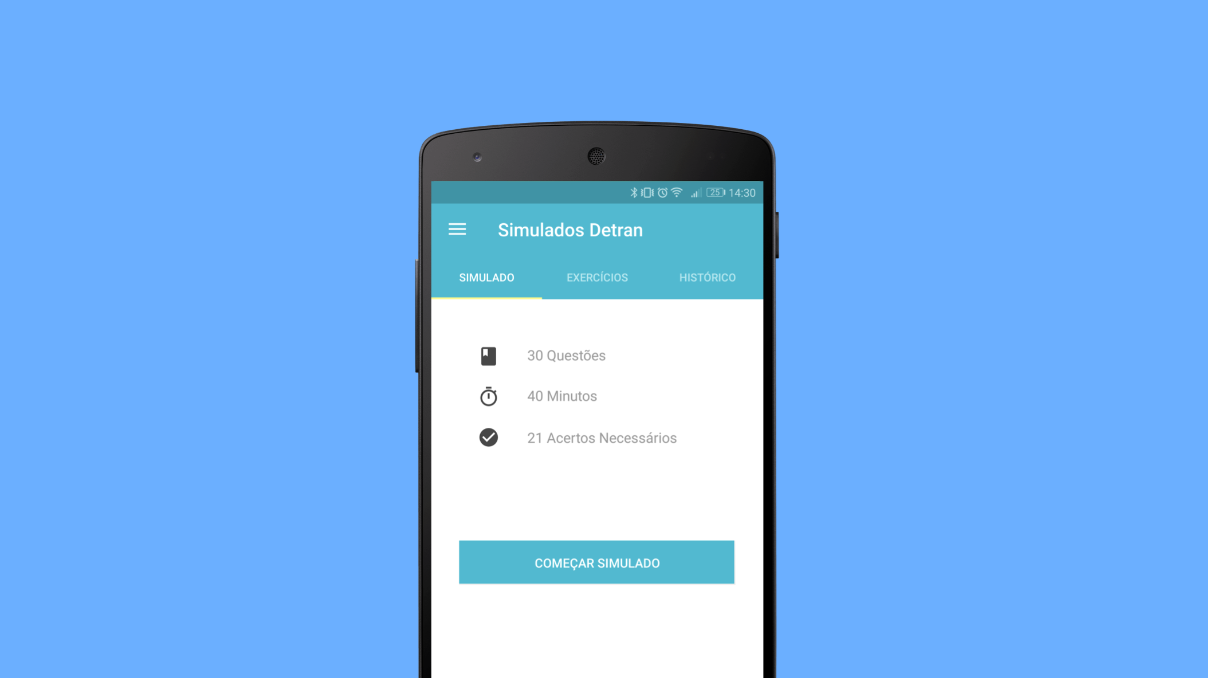

Aplicativo para a prova do Detran: baixe-o gratuitamente e consiga sua aprovação!

Conheça o aplicativo para fazer a prova teórica do Detran e obtenha a sua Carteira Nacional de Habilitação com tranquilidade!

Continue lendo

IPVA 2022: Tudo sobre e porque pode sair mais caro

Saiba tudo sobre o IPVA 2022, os motivos pelos quais ele ficará mais caro e as diferentes maneiras de lidar com isso. Confira!

Continue lendo

Dicas práticas de como recorrer de uma multa do DETRAN

Ninguém gosta de ficar sem a CNH por ter acumulado pontos devido às multas. Vamos desvendar aqui como recorrer de uma multa do DETRAN!

Continue lendo